今日のマーケット

今日の日経平均は、27,670.98(+86.63)となり、昨日好決算(と思いますが・・・)、増配を発表している日本製鉄を含む鉄鋼業が値上がり業種のトップでした。

また、マザーズは780.79(-13.57)となっており、米長期金利の上昇の影響を受けているようです。

来週もまだまだ決算ラッシュが続きます。持ち株のポジションを見直す必要がある場合もあるかと思いますね。

デイトレ銘柄(2023/2/10)

楽天証券

こちらは、毎度のことながらMONOAITECHNOLOGY、グラッドキューブに捕まっていますので、ノートレです。

SBI証券(単元未満株)

SBI証券でのトレードは、

- 商船三井

- 明光ネット

- セガサミーHD

商船三井、明光ネットは買い増しです。

セガサミーHDは、以前書いた通り、パチスロ「北斗の拳」がリリースされるとのことで、導入時に向けて上昇するかと思いきや、そこからダラダラと推移しており、市場の反応はいまいちだったのかと思います。また、高配当銘柄でもなく配当金目当てで買っていたわけでもありませんでした。

関連記事は👇

昨日発表の決算ではまずまずの決算でしたが、こちらは市場の反応も良く株価も2,280(+78)となり、今まで決算跨ぎでいい思いをしたことが無かったので、上昇した本日売却しています。

結果です。

配当性向とは・・・

2月配当銘柄で8002ヨンドシーホールディングスがあります。

ご存じ宝飾ブランドの4℃です。

株価は、昨年秋ごろからボックス相場的な推移をしており、上値が重い状態です。利回りは、4.68%で高配当銘柄です。配当性向は161.8%

配当性向とは、「企業は純利益を配当金としてどの程度還元しているのか?」を示す配当指数で、「配当金支払総額÷当期純利益×100」(%)で算出されます。

東証の配当性向の平均は30~40%となっており、利益を設備投資に回す必要がある製造業よりも、非製造業の方が高くなる傾向です。

[blogcard url="https://www.systemtrade-kabu.com/payout-ratio-average/"]

話は4℃に戻りますが、一般的な配当性向より高水準ではあり懸念材料とはなりますが、ここ数年は株価も落ち着いているようですし、売上高や営業利益率、自己資本比率も極端な変動もなく、私個人的には買うのもありなのかと思います。

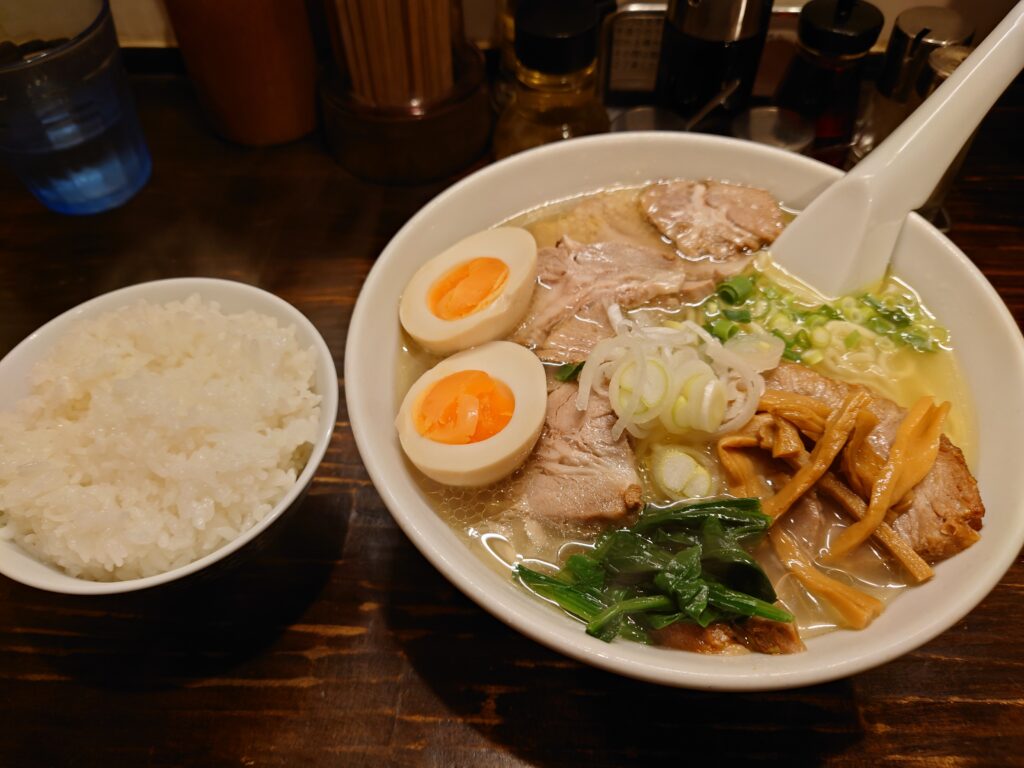

今日は残業があったので、夜ご飯は久々にラーメンでした。

空腹に耐えかねて麺大盛りにライスを追加しましたが、ライスは小かもしくはなくてもよかったのかと思います。透き通った透明なスープの塩ラーメンにチャーシューと半熟に卵をトッピングです。